La signature électronique, La vente de VO à distance

La digitalisation contribue à élargir les opportunités aux quatre (4) coins du monde et a apporté son lot de simplification et d’automatisation (notamment les solutions que proposent d’AUTOCERFA), mais il subsiste certaines difficultés dans l’acceptation général du public quant à certaines procédures ou transactions. On peut noter la présence de certains points de blocage dans la signature d’accords et de contrats légaux entre différentes parties prenantes éloignés géographiquement. Entre scans, imprimés et lettre recommandés, les démarches de signatures classiques peuvent constituer un réel frein pour des personnes souhaitant s’impliquer dans une procédure légale avec un partenaire hors cité ou outremer. C’est ainsi qu’une solution se devait d’être proposée afin de satisfaire ce nombre grandissant de personnes qui souhaitent désormais conclure une procédure légale à distance le plus simplement possible et en toute sécurité. Chose qui est désormais possible avec la signature électronique.

LA SIGNATURE ELECTRONIQUE, C’EST QUOI ?

C’est un outil innovant permettant la formalisation de procédure légale, la signature électronique garantie l’intégrité de tout document électronique de même que l’authentification du contenu et des signataires. Si la signature classique ou dite écrite se caractérise principalement par un visuel distinct, celle de la signature électronique se fait par une suite de caractère bien précis. Cette nouvelle fonctionnalité repose en grande partie sur une technologie issue de la cryptographie asymétrique.

Utilisée principalement à travers le partage de document via courriel /e-mail entre les signataires dans le cadre de certaines procédures légales telle la signature de conditions générales de vente ou de la signature de conditions d’utilisation (Terms of service) ou bien dans le cadre de transactions, la signature sans même qu’on le sache est déjà partout. Cette nouvelle fonctionnalité détient comme propriété complémentaire de garantir la non-altération entre la période de signature initiale et durant son envoi aux cocontractants.

QUELS SONT LES AVANTAGES ?

En plus de mener à une véritable économie en temps et d’argent dans finalisation de procédure légale, la signature électronique est une nouvelle fonctionnalité qui se distingue par de réels avantages du fait qu’elle est :

- Infalsifiable: Inimitable par une tierce partie.

- Non-Réutilisable: Utilisation unique, elle ne peut être déplacée ou réutiliser sur un autre document.

- Authentique : Confirmation garanti de l’auteur de la signature électronique.

LA SIGNATURE ELECTRONIQUE D’AUTOCERFA, POURQUOI ?

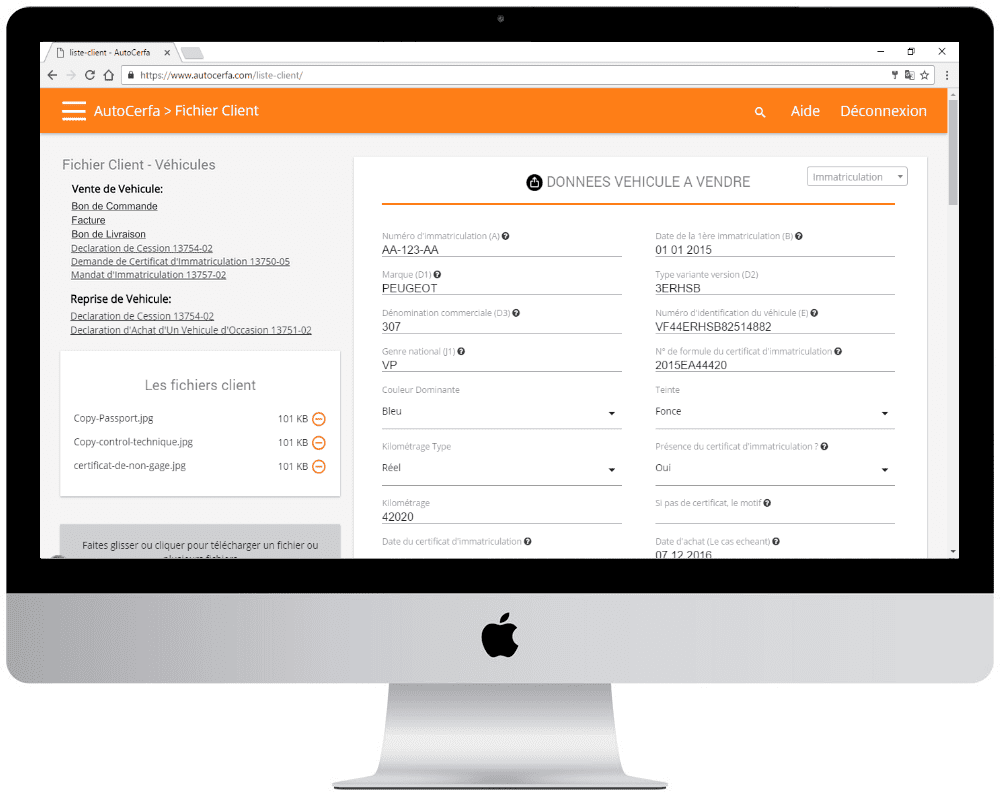

Dans le souci d’être une solution intégrale de choix dans l’achat et/ou vente de véhicule d’occasion, AUTOCERFA veut proposer cette nouvelle fonctionnalité à l’ensemble de ces utilisateurs, facilitant et sécurisant la fin de procédure d’accord d’achat et/ou de vente.

Poursuivant ainsi une ambition de dématérialisation de ces procédures, AUTOCERFA vous permet de réduire au maximum l’utilisation de papiers, scanners, mais aussi de déplacement au centre de poste et dépenses en lettres recommandés. Le tout afin de réduire vos simples pré-requis pour exécution à un simple ordinateur et une connexion internet.

EST-CE SÛR ?

Afin de maximiser les garanties de sécurité de cette nouvelle fonctionnalité, AUTOCERFA s’est inscrit au strict respect des normes de l’Electronic Identification Authentication and trust Services (eIDAS), organisme garant de la supervision et régulation d’outils de confiance d’identification et/ou transaction électronique au sein de l’Union Européenne. Cette pratique étant scrupuleusement encadrée par les équipes dédiées d’AUTOCERFA, elle est aussi supervisée et encadrée par l’eIDAS.

COMMENT ÇA MARCHE ?

L’ensemble des identifications sont enregistrés à travers des certificats électroniques bien précis. On distingue les certificats en différente catégories ;

Certificats Organisme

- Signature Simple :

Certificats Personnels

- Signature Avancées (AES)

- Signature Qualifiées (QES)

Une demande d’authentification est demandée pour tout signataire. Une fois l’authentification effectuée, une clé privée est générée à travers un dispositif sécurisé, appelé HSM et un certificat destiné au signataire. Ce certificat est utilisable qu’une seule fois et sera donc utilisé dans le cadre de la réalisation de la signature électronique.

Le système de signature électronique Proposée par AUTOCERFA, est déjà intégré dans la plateforme et vous n’avez pas besoin de procéder à une installation manuelle d’un quelconque programme ou logiciel sur son terminal. Quelques clics à travers le SAAS suffisent pour parvenir au résultat escompté.

La simplicité de la procédure n’occulte en rien le respect de ses meilleures pratiques en matière de sécurité.

AUTOCERFA n’hésite pas à utiliser les meilleures technologies en vue de garantir un service complet et de qualité dans le cadre de l’achat et vente de VO. Que ce soit par le renseignement de l’historique du véhicule avec les fonctionnalités intégrées d’AUTORIGIN ou par la mise en place de la procédure de signature électronique certifiée par l’eIDAS, AUTOCERFA se donne les moyens d’offrir une solution simple et intégrée pour tous ces utilisateurs.

AUTOCERFA réduit ainsi toutes les difficultés liées aux démarches administratives et contractuelles en simplifiant la procédure dans une solution tout en un et innovante permettant une économie de temps, d’argent et d’énergie. Les équipes dédiées veillent donc à l’automatisation du commerce de VO tout en garantissant fiabilité et la sécurité dans les protocoles d’échanges d’information pour que les utilisateurs dorment sur leur deux (2) oreilles.

Si vous êtes négociant VO voici encore de bonnes raisons pour opter pour AUTOCERFA.

Autocerfa propose-t-il un livre de police digitalisé ?

janvier 21st, 2017 Posted by Autocerfa Logiciel VO QUESTIONS FRÉQUENTES No Comment yetLe livre de police informatisé est inclus dans la version ELITE. Sur les autres versions, cette fonctionnalité n`est pas disponible.